IMPOTS ET HANDICAP

Espace documentaire des Impôts

ATTENTION CES INFORMATIONS NE CONCERNENT QUE LES PERSONNES EN SITUATIONS DE HANDICAP RECEVANT UNE ALLOCATION OU NON

ELLES NE SONT PAS EXHAUTIVES POUR LES AUTRES PERSONNES

Remplir sa feuille d'impôt

ETAT CIVIL

- Personnes à charge

- Enfants à charges exclusives dont enfants titulaires CMI mention "invalidité" remplir ligne F et G

- Enfants en résidence alterné dont enfants titulaires CMI mention "invalidité" remplir ligne H et I

- Personne receuilli remplir ligne R titulaires CMI mention "invalidité" remplir ligne R

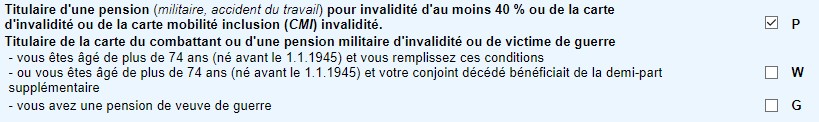

- Situation particuliére

- Titulaire d'une pension d'invalidité d'au moins 40% ou titulaires CMI mention "invalidité" remplir ligne P ou F si conjoint DCD en 2017

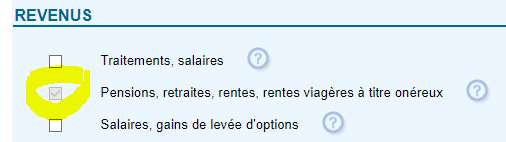

REVENUS D'ACTIVITE

- Pensions et retraite

- Pension remplir la ligne 1AS, 1BS, 1CS, 1DS

- Pension d'invalidité remplir la ligne 1AZ, 1BZ, 1CZ, 1DZ

CHARGES DEDUCTIBLES

- Frais d'acceuil sous votre toit de personnes de plus de 75 ans dans le besoin: remplir les lignes 6EV et 6EU + renseigner les noms et adresses des bénéficiaires

CREDIT D'IMPOTS

- Salarié à domicile vous ou votre conjoint avez la CMI avec mention "invalidité" cochez la case 7DG aprés avoir rempli la ligne 7DB et 7DL((si ascendant plus de 65 ans)

- Dépense d'accueil dans un établissement de personnes dépendantes remplir les lignes 7CD (1er personne) ou 7CE (2éme personne)

- Aides aux personnes: Equipement spécialement conçus pour les personnes agées ou handicapées. remplir la ligne 7WJ

Pensions, Retraites et Rentes

Définition au sens fiscal:

A déclarer dans le formulaire n° 2042 dans les cases 1AZ à 1DZ

Pensions, retraites et rentes à titre gratuit La catégorie des pensions, retraites et rentes viagères à titre gratuit comprend notamment les sommes servies par :

- Les régimes de retraite base et complémentaires obligatoires

- Les rentes viagères perçues au dénouement des contrats :

- PERP ;

- dits "article 83" ;

- dits "article 39" ;

- PERE ;

- Madelin et Madelin agricole ;

- Préfon.

Pensions d'invalidité

- Les pensions d'invalidité hors AT

- Les avantages servis par les organismes de retraite ou de prévoyance dans le cadre de contrats collectifs et obligatoires

- Les sommes allouées en cas d'incapacité permanente totale ou partielle y comprs les sommes perçues par les ayants droit de l'affilié.

- les pensions lors de la rupture du contrat de travail

Pensions alimentaires perçues

Prestations compensatoires

Rentes viagères à titre onéreux

Pensions et rentes en capital - PFL de 7,5 %

Exonération et Allégement IMPOTS

Les personnes en situation de handicap bénéficient d’allégements ou d’exonérations fiscales. Certains revenus spécifiques ne sont pas imposables.

Ne rentrent pas dans le revenu imposable et ne doivent donc pas être déclarés, notamment :

- la retraite mutualiste du combattant,

- les pensions militaires d'invalidité et de victimes de guerre,

- les rentes viagères servies en représentation de dommages-intérêts en vertu d'une condamnation prononcée judiciairement pour la réparation d'un préjudice corporel ayant entraîné pour la victime une incapacité permanente totale l'obligeant à avoir recours à l'assistance d'une tierce personne pour effectuer les actes ordinaires de la vie,

- l'allocation aux vieux travailleurs salariés (AVTS) et aux vieux travailleurs non salariés (AVTNS) ainsi que, pour les pensionnés qui en bénéficiaient au 31 décembre 2010, la majoration pour conjoint à charge et son éventuel complément,

- l'allocation de solidarité aux personnes âgées (ASPA) et l'allocation supplémentaire d'invalidité (ASI),

- l'allocation spéciale vieillesse,

- l'allocation supplémentaire (ex FNS),

- l'allocation personnalisée d'autonomie (APA),

- l'allocation aux mères de famille,

- les indemnités temporaires, prestations et rentes viagères servies pour accidents du travail ou maladies professionnelles,

- la majoration de pensions de retraite ou d'invalidité pour assistance d'une tierce personne,

- l'allocation aux adultes handicapés (AAH),

- les allocations de secours,

- l'avantage correspondant aux sommes déduites pour l'accueil sous le toit d'une personne de plus de 75 ans,

- la somme versée sous forme de rente ou de capital aux orphelins de parents victimes de persécutions antisémites,

- l'allocation de reconnaissance versée aux rapatriés, anciens membres des formations supplétives de l'armée française en Algérie (Harkis) ou à leurs conjoints survivants et non remariés,

- l'allocation de reconnaissance au profit des conjoints et ex-conjoints survivants d'anciens harkis, moghaznis ou personnels des autres formations supplétives de statut civil de droit local ayant servi en Algérie, instituée par la loi de finances pour 2016,

- l'indemnité de soins allouée aux tuberculeux de guerre.

L'administration fiscale permet l'exonération d'impôt des rentes viagères servies en représentation de dommages-intérêts en vertu d'une transaction intervenue entre la victime d'un accident de la circulation et la compagnie d'assurance pour la réparation d'un préjudice corporel ayant entraîné pour la victime une incapacité permanente totale l'obligeant à avoir recours à l'assistance d'une tierce personne pour effectuer les actes ordinaires de la vie.

Elle refuse cependant l'exonération des rentes viagères versées à la victime d'un accident domestique.

- l’Allocation adultes handicapés (AAH)

- Exonération de la taxe d’habitation et de la taxe foncière, sous réserve des conditions de ressources et de cohabitation (la demande doit être adressée au centre des impôts du lieu de résidence de l’intéressé).

- Exonération de déclaration aux impots

- Elle est exonérée d’impôt de cotisations de sécurité sociale, de C.S.G. et de R.D.S.

- Le bénéfice de l’AAH n’entraîne ni hypothèque, ni récupération sur le bien de l’allocataire.

- L’AAH est incessible et insaisissable

- Allocation Personnalisée à l'Autonomie(APA)

- Exonération de déclaration aux impots

- Peut bénéficier crédit d'impot sur équipement voir ci dessous.

- Si hébergement dans un EPAHD ou en acceuil de jour (ALZHEIMER)

- selon le BOI-IR-RICI-140-20140625 La réduction d’impôt s’applique au titre de l’année du paiement des dépenses de dépendance et d’hébergement, quelle que soit la période à laquelle ces dépenses se rapportent.

- "La réduction d’impôt s’applique uniquement aux sommes effectivement supportées par les personnes accueillies. La base de la réduction est donc réduite du montant des allocations ou aides versées au titre des dépenses de dépendance ou d’hébergement, en tiers payant à l’établissement ou directement à la personne bénéficiaire.

- Il en est ainsi notamment de l’allocation personnalisée d’autonomie (APA), de l’aide sociale du département ou de l’allocation logement. En pratique, le contribuable doit toujours mentionner sur sa déclaration d’impôt le montant des dépenses nettes des allocations ou aides reçues.

- Le plafond est de 10 000€ par personnes

- la réduction est 25% soit 2 500€ maximun

- Si reste à domicile et emploi une personne à domicile BOI-IR-RICI-150-20170920

- La situation est identique que pour les personnes non handicapées. Le crédit d'impôt est de 50%.

- Prestation de compensation du handicap (PCH)

Abattement spécial pour personne âgée ou invalide

Les personnes âgées de plus de 65 ans ou invalides de condition modeste peuvent bénéficier d'un abattement spécial sur le revenu imposable. Cet abattement a pour particularité d'être directement déduit du revenu net global.

L'abattement spécifique s'applique aux contribuables :

- âgés de plus de 65 ans au 31 décembre de l'année d'imposition,

- titulaires d'une pension militaire d'invalidité pour une invalidité d'au moins 40 %,

- titulaires d'une pension d'invalidité pour un accident du travail d'au moins 40 %,

- titulaires de la carte d'invalidité pour incapacité d'au moins 80 % ou pour invalidité de 3ème catégorie ou de la carte mobilité inclusion portant la mention invalidité pour incapacité permanente.

L'abattement ne s'applique qu'une fois pour une même personne y compris lorsque le contribuable se trouve dans plusieurs des situations mentionnées ci-dessus (par exemple, lorsque le contribuable est à la fois âgé de plus de 65 ans et titulaire de la carte d'invalidité ou de la carte mobilité inclusion portant la mention invalidité, il ne pourra bénéficier de l'abattement spécial qu'une seule fois).

En revanche, lorsque chacun des membres du couple soumis à imposition commune satisfait aux conditions, l'abattement spécial s'applique pour chacun d'eux.

Montant de l'abattement

L'abattement pour personne âgée ou invalide varie en fonction du revenu net global de l'ensemble du foyer fiscal obtenu après déduction, le cas échéant, des déficits des années antérieures et des charges du revenu global mais sans tenir compte des plus-values imposées à l'IR à un taux proportionnel, ni des revenus soumis à prélèvement libératoire. Les revenus imposés selon le système du quotient sont en revanche retenus pour leur montant total.

Ainsi, en fonction du montant du revenu net global et du nombre des conjoints concernés, l'abattement spécial s'élève à :

| Revenu Net Global (RNG) Revenus perçus en 2017 |

1 des époux est concerné | Les 2 époux sont concernés |

| RNG < 14 900 € | 2 376 € | 4 752 € |

| 14 900 €< RNG < 24 000 € | 1 188 € | 2 376 € |

Taxe d'Habitation

Vous pouvez être exonéré de la taxe d'habitation si :

- Votre revenu fiscal de référence est inférieur à un certain niveau (11 120€ pour 1 part en 2020)

et vous ne payez pas l'ISF

et vous percevez

- l'allocation de solidarité aux personnes âgées (Aspa)

- l'allocation supplémentaire d'invalidité (Asi)

- l'AAH

- ou vous avez plus de 60 ans

A noter : vous serez exonéré de TH pour votre résidence principale si vous en conservez la jouissance exclusive et que vous êtes en maison de retraite ou en établissement de soins de longue durée.

par ailleurs vous pouvez transmettre une demande d'abattement de votre taxe : voir le formulaire

Taxe Foncière

L'exonération totale de la taxe foncière et de l'habitation principale est possible sous certaines conditions. Si les critères d'obtention sont respectés, le contribuable n'a pas besoin de faire la demande d'exonération : elle est appliquée d'office.

Pour obtenir cette exonération il faut :

- Soit être Titulaire de l'Allocation de solidarité aux personnes âgées (ASPA) ou de l'Allocation supplémentaire d'invalidité (ASI) ;

- Soit être âgé de plus de 75 ans ;

- Soit percevoir l'Allocation aux adultes handicapés (AAH)

Les personnes titulaires de l'ASPA ou ASI hébergées dans une maison de retraite ou un établissement de soins de longue durée (en cas de perte d'autonomie) peuvent être exonérées de taxe foncière si elles conservent la jouissance de leur habitation principale.

Enfin si vous percevez l'AAH ou avez plus de 75 ans vous êtes soumis à un plafond de revenu.

Les Titulaire sde l'Allocation de solidarité aux personnes âgées (ASPA) ou de l'Allocation supplémentaire d'invalidité (ASI) sont exonérés sans conditions.

ATTENTION: l'exonération ne s'applique pas à la taxe d'enlèvement des ordures ménagères.

Imposition Aidant

En réponse à une question au gouvernement publiée au JO le : 17/10/2017 page : 4895

Réponse publiée au JO le : 10/04/2018 page : 3002

En application des dispositions du 9° ter de l'article 81 du code général des impôts (CGI), la prestation de compensation du handicap (PCH) est exonérée d'impôt sur le revenu pour son bénéficiaire, c'est-à-dire la personne qui a un handicap. Cette prestation peut être affectée à des charges liées à un besoin d'aide humaine. Dans cette hypothèse, le bénéficiaire de la prestation peut soit rémunérer un ou plusieurs salariés, soit faire appel à un aidant familial qu'il dédommage. Lorsque la PCH permet de dédommager un aidant familial, au sens de l'article R. 245-7 du code de l'action sociale et des familles, c'est-à-dire un membre de l'entourage de la personne avec un handicap qui lui vient en aide sans être salarié pour cette activité, les sommes perçues sont imposables dans la catégorie des bénéfices non commerciaux (BNC). En contrepartie, l'aidant familial a la possibilité de déduire les charges afférentes à cette activité. En particulier, lorsqu'elles n'excèdent pas un certain seuil, porté à 70 000 € à compter de l'imposition des revenus de l'année 2017, conformément à l'article 22 de la loi no 2017-1837 du 30 décembre 2017 de finances pour 2018, les sommes perçues par l'aidant familial peuvent être déclarées selon le régime déclaratif spécial prévu par l'article 102 ter du CGI (dit « micro-BNC »). Dans cette hypothèse, le bénéfice imposable est calculé automatiquement après application d'un abattement forfaitaire représentatif de frais de 34 %, qui ne peut être inférieur à 305 €. Afin d'alléger le poids des prélèvements sociaux pesant sur les aidant familiaux, l'article 8 de la loi no 2017-1836 du 30 décembre 2017 de financement de la sécurité sociale pour 2018 prévoit qu'à compter de 2017, les dédommagements perçus par les aidants familiaux ne sont plus soumis aux prélèvements sociaux sur les revenus du patrimoine au taux de 17,2 %, mais assujettis aux cotisations sociales (contribution sociale généralisée et contribution pour le remboursement de la dette sociale) sur les revenus d'activité au taux de 9,2 % (8° de l'article L. 136-2 du code de la sécurité sociale). Cette évolution du statut des aidants familiaux paraît de nature à répondre aux préoccupations exprimées.

Indemnités d'élu local et allocation adulte handicapé

Question écrite n° 03485 de Mme Christine Herzog (Moselle - NI) publiée dans le JO Sénat du 01/03/2018 - page 915

....En effet, une personne handicapée qui exerce des fonctions électives subit une discrimination puisque si elle perçoit son indemnité de fonction d'élu local, celle-ci entraîne par voie de conséquence un abaissement voire une suppression de son allocation adulte handicapé avec parfois une demande de remboursement des trop perçus.....

Réponse du Ministère de l'intérieur publiée dans le JO Sénat du 17/05/2018 - page 2383

L'allocation aux adultes handicapés (AAH) est une allocation à caractère subsidiaire versée sous condition de ressources. Les ressources prises en compte correspondent à l'ensemble des revenus nets de la personne ou du ménage, c'est-à-dire les ressources imposables déduction faite des abattements fiscaux propres à chaque catégorie de revenus et de ceux spécifiques aux personnes âgées et invalides qui concernent uniquement les bénéficiaires de l'AAH au titre de l'article L. 821-1 du code de la sécurité sociale. Si les indemnités allouées pour l'exercice effectif des fonctions exercées par les élus locaux ne sont ni des salaires ni des traitements, elles n'en constituent pas moins des ressources au sens du code de la sécurité sociale. Elles doivent dès lors être prises en considération. Néanmoins, aux termes de l'article 81 du code général des impôts, celles-ci sont imposables après déduction d'une fraction représentative de frais, qui est exonérée. Ce montant est égal, en cas de mandat unique, à l'indemnité versée aux maires de communes de moins de 500 habitants (soit un montant pouvant aller jusqu'à 7 896 €/an). Par ailleurs, les articles L. 2123-18-1, L. 3123-19 et L. 4135-19 du code général des collectivités territoriales prévoient des dispositions spécifiques aux élus en situation de handicap. Ainsi, les élus municipaux, départementaux ou régionaux en situation de handicap « peuvent bénéficier du remboursement des frais spécifiques de déplacement, d'accompagnement et d'aide technique qu'ils ont engagés et qui sont liés à l'exercice de leur mandat ».

Frais d'accueil d'une personne âgée de plus de 75 ans

Ces sommes doivent être portées ligne 6EU de la déclaration n° 2042 C, et le nombre de personnes concernées doit être indiqué ligne 6EV.

Les frais d'accueil sous son toit d'une personne âgée de plus de 75 ans (ou atteignant l'âge de 75 ans au cours de l'année d'imposition) dans le besoin, autre qu'un ascendant, non rattaché au foyer du contribuable, sont déductibles dans la limite d'une somme correspondant à l'évaluation forfaitaire des avantages fixés en matière de Sécurité sociale à condition toutefois que cette personne

Octroi d'une réduction d'impôt au titre de certaines ½ parts additionnelles

Octroi d'une réduction d'impôt au titre de certaines ½ parts additionnelles

Certains contribuables bénéficient d'une réduction d'impôt pour toute ½ part supplémentaire qui est plafonnée à 1 527 €. Le montant de cette réduction d'impôt est fixé à 1 523 € au titre de l'imposition des revenus perçus en 2017 (ce qui revient ainsi à porter le plafond de l'avantage fiscal résultant de la ½ part à 3 050 €). Sont concernés, les contribuables qui bénéficient d'une ½ part supplémentaire pour l'une ou l'autre des raisons suivantes :

- des célibataires, veufs ou divorcés qui vivent seuls, sans charge de famille, lorsqu'ils ont un ou plusieurs enfants majeurs ou imposés séparément dont ils ont supporté la charge exclusive ou principale pendant au moins 5 ans ;

- titulaires d'une pension prévue par les dispositions du code des pensions militaires d'invalidité et des victimes de guerre, soit pour une invalidité de 40 % ou au-dessus ;

- veufs lorsque leurs conjoints étaient titulaires d'une pension prévue par les dispositions du code des pensions militaires d'invalidité et des victimes de guerre, soit pour une invalidité de 40 % ou au-dessus ;

- titulaires d'une pension d'invalidité pour accident du travail de 40 % ou au-dessus ;

- titulaires ou parents de titulaires, comptés à charge, de la carte d'invalidité ou de la carte mobilité inclusion portant la mention invalidité ;

- titulaires de la carte du combattant ou d'une pension servie en vertu des dispositions du code des pensions militaires d'invalidité et des victimes de guerre âgés de plus de 75 ans.

Charge d'un enfant handicapé:

La réduction d'impôt est égale à 762 € lorsque la majoration de quotient familial accordée au contribuable qui a à sa charge des enfants titulaires de la carte d'invalidité ou de la carte mobilité inclusion portant la mention invalidité est d'un ¼ de part (avantage qui est plafonné à 764 €). Ce ¼ de part est accordé lorsque l'enfant titulaire de la carte d'invalidité ou de la carte mobilité inclusion portant la mention invalidité est à la charge égale de l'un et l'autre de ses parents.

Le montant de la réduction d'impôt est égal, dans la limite du plafond fixé pour chaque ½ ou ¼ de part supplémentaire, à la différence entre le montant de l'impôt calculé en fonction du quotient familial du contribuable avant plafonnement de ses effets et le montant de la cotisation d'impôt résultant de l'application du plafonnement. Il est nul et la réduction d'impôt ne s'applique donc pas, si le contribuable ne subit pas les effets du plafonnement.

La réduction d'impôt vient en diminution de la cotisation d'impôt après plafonnement et s'applique avant l'abattement dont bénéficient les contribuables domiciliés dans les DOM, avant la décote et avant l'imputation éventuelle des réductions d'impôt, des crédits d'impôt et des prélèvements ou retenues non libératoires.

Réduction pour accueil dans un établissement pour personnes dépendantes

Les sommes effectivement supportées par les contribuables à raison des dépenses afférentes à la dépendance et à l'hébergement ouvrent droit à une réduction d'impôt égale à 25 % de leur montant, retenu dans la limite de 10 000 € par personne hébergée dans un établissement ou service assurant l'hébergement des personnes âgées dépendantes et les sections de soins de longue durée des établissements de santé.

Le total des dépenses effectivement supportées pour la dépendance doit être Inscrit ligne 7CD et/ou 7CE de la déclaration n° 2042 RICI. Lorsque l'APA est directement versée à l'établissement d'accueil, la facture mentionne la seule part restant à la charge du contribuable. C'est ce montant qu'il faut reporter sur la ligne 7CD (ou 7CE) de la déclaration. En revanche, si le contribuable perçoit directement l'APA, il reporte sur sa déclaration le montant des dépenses éligibles nettes d'APA. Les bénéficiaires doivent préciser, sur leur déclaration 2042 (cadre "Autres renseignements"), la désignation et l'adresse de l'établissement d'accueil et le montant total des dépenses acquittées au cours de l'année d'imposition.

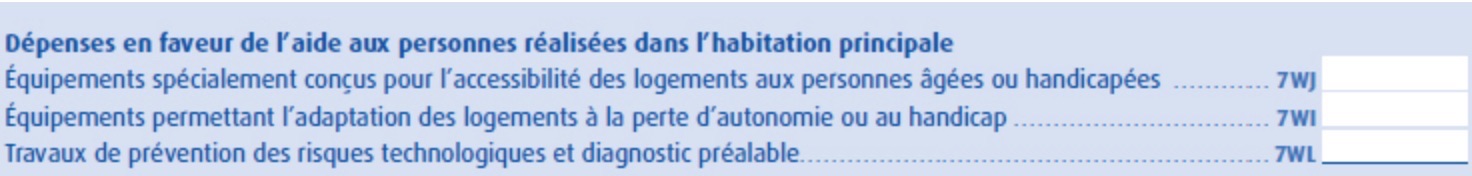

Crédit d'impôt pour dépenses d'équipement de l'habitation principale

Le crédit d'impôt pour dépenses d'équipement de l'habitation principale, (BOI-IR-RICI-290-20150624) est reconduit pour une durée de 3 ans, soit jusqu'au 31 décembre 2020. Cette prorogation concerne tant le volet "aides à la personne" que le volet "plans de prévention des risques technologiques (PPRT)".

Au-delà de cette reconduction, des aménagements sont prévus, à compter du 1er janvier 2018 (imposition des revenus 2018 à déclarer en 2019), concernant le volet "aides à la personne". Les dépenses d’installation ou de remplacement d’équipements permettant l’adaptation des logements à la perte d’autonomie ou au handicap deviennent éligibles au dispositif, à condition que le contribuable ou un membre de son foyer fiscal soit titulaire de la carte mobilité inclusion ou d'une carte handicapé, ou qu'il bénéficie d'une pension militaire ou de victime de guerre pour invalidité d'au moins 40 % (y compris les veuves de guerre), d'une pension d'invalidité pour accident du travail d'au moins 40 % ou de l'allocation personnalisée d'autonomie (APA).

Ainsi on peut séparer 3 situations:

- Equipements spécialement conçus pour l'accessibilité des logements aux personnes âgées ou handicapées : case 7WJ

Aucune condition lié à la présence dans le logement d'une personne âgée ou handicapée.

Le crédit d'impôt correspond à 25 % des dépenses - Equipements permettant l'adaptation des logements à la perte d'autonomie ou au handicap : case 7WI

Le crédit d'impôt pour ces équipements n'est ouvert seulement si un membre du foyer est handicapée ou en perte d'autonomie (grille Aggir 1 à 4).

L'avantage fiscal est aussi de 25 % des dépenses - Travaux de prévention des risques technologiques : case 7WL

Les travaux doivent être inscrits dans un plan de prévention des risques technologiques

Le plafond des dépenses est :

- Pour accessibilité ou l'adaptaion du logment 5 000 € pour une personne seule ou 10 000 € pour un couple + 400 € par personne à charge (200 € pour un enfant en résidence alternée).Le plafond est calculé par période de 5 années consécutives.

- Pour les travaux de risque technologiques :20 000 € par logement (quelle que soit la situation familiale).

Emploi d'un salarié à domicile - Crédit d'impôt

Les dépenses payées pour l'emploi d'un salarié à domicile (résidence principale ou secondaire), ou à celui d'un ascendant remplissant les conditions pour bénéficier de l'APA, ouvrent droit à un crédit d'impôt, égal à 50 % des sommes retenues dans la limite d'un plafond annuel fixé, en principe, à 12 000 € (ce plafond peut être majoré pour personnes à charge, au titre du 1er emploi en direct d'un salarié à domicile, ou pour invalidité).

Contrats d'assurances de « rente survie » et « d' épargne handicap »

Le contrat rente survie est un contrat d’assurance en cas de décès qui garantit le paiement au bénéficiaire d’une rente viagère ou d’un capital après le décès de l’assuré. Il permet d’assurer des revenus à un handicapé tout en bénéficiant d’un régime fiscal spécifique. Quels sont ses avantages ? Qui peut le souscrire ? A quelles conditions donne-t-il lieu à une réduction d’impôt ? …

Une partie des rentes viagères à titre onéreux est soumise à l'impôt sur le revenu. Cette partie est variable selon l'âge que vous avez au moment du 1er versement de la rente.

À la date du 1er versement, la fraction imposable est de :

- 70 % si vous aviez moins de 50 ans,

- 50 % si vous aviez entre 50 et 59 ans,

- 40 % si vous aviez entre 60 et 69 ans,

- 30 % si vous aviez plus de 69 ans.

Par contre si la rente est viagére, elle ne sera pas prise en compte pour le calcul de l'AAH

Dons manuels

« Article 790 G du Code général des impôts

Les dons de sommes d'argent consentis en pleine propriété au profit d'un enfant, d'un petit-enfant, d'un arrière petit enfant ou, à défaut d'une telle descendance, d'un neveu ou d'une nièce ou par représentation , d'un petit neveu ou d'une petite nièce sont exonérées de droits de mutations dans la limite de 31.865 € tous les 15 ans. Cette exonération est subordonnée au respect des conditions suivantes : Le donataire est âgé de dix-huit ans révolus ou a fait l'objet d'une mesure d'émancipation au jour de la transmission,

Depuis le 31 juillet 2011, le donateur doit être âgé de moins de 80 ans, quelle que soit la qualité du donataire. Cette exonération se cumule avec les abattements prévus aux I,II et V de l'article 779 et aux articles 790 B et 790 D du Code général des impôts. Il n'est pas tenu compte des dons de sommes d'argent pour l'application de l'article 784 du Code général des impôts

Le don, s'il n'est pas constaté dans un acte, devra être enregistré dans le mois suivant la remise des fonds sur un imprimé spécifique n°2735, intitulé « Déclaration de dons manuels et sommes d'argent »

mot clef: don manuel

Qui est exonéré de la taxe audiovisuelle ?

- Vous êtes bénéficiaire de l'allocation adulte handicapés (AAH)

- Vous êtes titulaire de l'allocation supplémentaire d'invalidité (ASI)

- Votre revenu fiscal de référence (RFR) est égal à zéro

Vous n'avez pas à payer la taxe audiovisuel

Questions fréquentes impots

Q1: Dans la situation d'une maman qui a son enfant âgé de 28 ans qui travaille en ESAT et qui vit à son domicile, doit-elle faire une déclaration d'impôt différente de la sienne? Jusque fin 2017, sa fille avait un taux d'incapacité à 80%, ce qui n'est plus le cas.Avec ce changement, le service des impôts lui aurait demandé de faire une déclaration à part pour sa fille.

R1:Les enfants majeurs sont, en principe, imposables personnellement. Mais, s'ils restent à votre charge, vous avez le choix entre le rattachement de votre enfant à votre foyer fiscal et la déduction d'une pension alimentaire. C'est à vous de déterminer la solution la plus favorable en fonction de votre situation de famille et de vos revenus. Le taux d'incapacité n'est pas en cause.

- si votre enfant majeur est célibataire sans charge de famille, le rattachement vous permet de bénéficier d'une augmentation du nombre de parts pour le calcul du quotient familial comme auparavent ;

- si votre enfant est marié, pacsé ou chargé de famille, le rattachement ne se traduit pas par une majoration du nombre de parts mais vous bénéficiez d'un abattement sur votre revenu par personne rattachée.

Ref: hBofip-Impôts n°BOI-IR-LIQ-10-10-10-20 relatif aux enfants majeurs à charge

Q2: Une personne reconnue handicapée deux ans avant sa retraite peut- elle bénéficier de l'abattement handicapé dans une succession où elle est légataire?

R2: La personne handicapée qu’elle soit héritière, légataire ou donataire doit remplir certaines conditions pour bénéficier de l'abattement de 159.325 € de l'article 779 II du Code général des Impôts (et dictionnaire de l'enregistrement n°3986-3) en sus de l'abattement de droit commun accordé en fonction de son degré de parenté avec la personne décédée, à savoir :

- Être incapable de travailler dans les conditions normales de rentabilité en raison d'une infirmité physique ou mentale, congénitale ou acquise qui ne soit pas la conséquence de la vieillesse,

- Si l'intéressé a moins de 18 ans, être incapable d’acquérir uns instruction ou une formation professionnelle d’un niveau normal,

- Être victimes de guerre et/ou victimes d’accident du travail ayant obtenu une compensation de leur infirmité.

Dans tous les cas, il faut fournir un certificat médical très circonstancié avec un volet médical et un volet professionnel (volet médical : une description de la pathologie, la date de sa survenance et les conséquences, volet professionnel : l’impact de la pathologie sur le travail, le poste, la rentabilité et l’efficacité), ou un certificat d’un établissement scolaire spécialisé ou décision de la commission départementale d’orientation des infirmes classant l’intéressé dans la catégorie des handicapés gravas ou toutes autres preuves. La carte d’invalidité ne suffit pas.

L’infirmité doit avoir pour unique conséquence l’incapacité à livrer une vie active « normale ». Aucun pourcentage d’invalidité n’est requis mais il est nécessaire de constater une infirmité nuisible à la poursuite d’une carrière professionnelle normale. De sorte que l’incapacité appréciée au jour de l’ouverture de la succession doit nécessairement être intervenue avant la retraite. Néanmoins, l’abattement est applicable si c’est justement l’état d’infirmité si minime qu’il soit a justifié le départ à la retraite ou un départ à la retraite anticipé.

En l’espèce, la personne pourrait bénéficier de l’abattement de 159.325 € en sus de l’abattement de droit commun si son handicap est bien justifié au moyen d’un certificat médical très circonstancié contenant les deux volets, médical et professionnel sus indiqués.

Je conseille à cette personne de se rapprocher du notaire en charge du règlement de la succession dont elle est bénéficiaire en sa qualité de légataire.

Q3:Je suis en instance de divorce. je suis handicapé ( invalidite>80% pour surdité bilatérale de naissance) et diabétique insulinothérapie dependant. lors du calcul de la prestation compensatoire que moi je dois verser a mon ex epouse ( puisque j ai un rêvenu supérieur ) ni mon avocat ni mon notaire ne peuvent estimer l abatement auquel j ai droit sur la prestation compensatoire que je dois verser.... avez vous une indication à me donner?

R3: C’est une question purement fiscale. La pension d’invalidité ne rentre pas en compte pour le calcul de la prestation compensatoire. C’est deux choses différentes. Il ne peut pas bénéficier d’abattement supplémentaire puisque lorsqu’il déclare la prestation compensatoire dans ses revenus, il bénéficie d’une réduction d’impôts de 25% et il doit bénéficier automatiquement d’un abattement de 10% lorsqu’il déclare sa pension d’invalidité (certaines pensions ne sont pas à déclarer, il y a lieu d’aller voir sur le site impots.gouv : https://www3.impots.gouv.fr/simulateur/calcul_impot/2018/aides/pensions.htm

La prestation compensatoire est la prestation qui permet d'effacer les déséquilibres financiers causés par le divorce dans les conditions de vie des ex-époux.

En ce qui concerne l'impôt sur le revenu, le régime fiscal de la prestation compensatoire s'articule autour de deux principes majeurs :

Le débiteur de la prestation compensatoire (l'ex-conjoint qui la verse) qui s’acquitte de son obligation en numéraire dans les douze mois à compter de la date à laquelle le jugement est passé en force de chose jugée bénéficie d’une réduction d'impôt sur le revenu égale à 25 % du montant fixé par le juge, retenu dans la limite de 30 500 euros, conformément aux dispositions de l'article 199 octodecies du CGI.

Si les sommes ont été réparties à cheval sur deux années, la réduction d’impôt est également répartie sur deux ans au prorata des versements effectués.

La réduction d'impôt est également applicable :

- aux prestations compensatoires versées sous forme d’attribution de biens ou de droits (1° de l’article 26 de la loi n° 2004-439 du 26 mai 2004);

- aux versements en capital se substituant à l’attribution de rentes (2° de l’article 26 de la loi n° 2004-439 du 26 mai 2004). Concernant les modalités déclaratives, il convient d'indiquer le montant de la prestation compensatoire ouvrant droit à la réduction d'impôt dans la rubrique « prestations compensatoires » de la déclaration de revenus 2042 RICI, case 7WN à 7WP selon le cas L'ex-conjoint qui reçoit la prestation compensatoire ne sera pas imposé sur les sommes reçues.

Pour plus d'informations sur la réduction d'impôt : BOI-IR-RICI-160-20120912

Lorsque le capital en numéraire est libéré sur une période supérieure à douze mois ou lorsque la prestation compensatoire est servie sous forme de rentes, les versements suivent en revanche le régime des pensions alimentaires. Ils sont par conséquent déductibles pour le débiteur et imposables au nom du bénéficiaire.

L'ex-conjoint qui verse la prestation compensatoire bénéficie d'une déduction du revenu global au titre des pensions alimentaires.

L'ex-conjoint qui reçoit la prestation compensatoire est imposé sur les sommes perçues selon le régime fiscal applicable aux pensions alimentaires perçues. Je conseille à cette personne de se rapprocher de son centre des impôts qui sera à même de le renseigner et faire la simulation des impôts qu’il paiera.

Q5:J’ai un enfant handicapé de 32 ans qui perçoit l’AAH + un salaire en ESAT. Ma question concerne les droits de successions. Les droits de succession concernant un enfant handicapé ont un abattement de 100 000€ + 150 000€ par parent.

Cependant je n'arrive pas à trouver un texte indiquant si ce supplément de 150 000€ par parent exige que cet enfant au moment du décès perçoive l’AAH ou si seulement sa reconnaissance d’handicapé est suffisante ( il possède depuis l'âge de 14 ans une carte d’handicapé à 80%).

R5: Effectivement, votre enfant doit remplir certaines conditions pour bénéficier de l'abattement supplémentaire de 159.325 € de l'article 779 II du Code général des Impôts (et dictionnaire de l'enregistrement n°3986-3) en sus de l'abattement de droit commun accordé en fonction de son degré de parenté avec la personne décédée, à savoir :

- Être incapable de travailler dans les conditions normales de rentabilité en raison d'une infirmité physique ou mentale, congénitale ou acquise qui ne soit pas la conséquence de la vieillesse ou d'avoir une décision de la commission des droits et de l'autonomie des personnes handicapées mentionnée à l'article L. 146-9 du code de l'action sociale et des familles, déclarant l'intéressé relevant

- soit d'une entreprise adaptée définie à l'article L. 5213-13 du code du travail, (ce qui le cas de votre enfant). Cette position est confirmée par une réponse à une question sur les travailleurs dans un ESAT

- soit d'un établissement ou service d'aide par le travail défini à l'article L. 344-2 du code de l'action sociale et des familles, .....

- Si l'intéressé a moins de 18 ans, être incapable d’acquérir uns instruction ou une formation professionnelle d’un niveau normal,

- Être victimes de guerre et/ou victimes d’accident du travail ayant obtenu une compensation de leur infirmité.

La CMI définie par l'article L. 241-3 du code de l'action sociale et des familles pourrait constituer un élément de nature à permettre à l'intéressé de justifier de sa situation : toutefois, étant précisé qu'aucun pourcentage minimum d'invalidité n'est fixé pour bénéficier de l'abattement, la possession d'une CMI ne saurait être systématiquement nécessaire ou suffisante.

Q6: La rente éducation est-elle imposable ?

R6: Si elle est le résultat

- d’un contrat collectif, alors la rente éducation sera imposable en tant que pensions ou rentes.

- d’un contrat individuel, elle n’est pas imposable.

- dans le cadre de la loi Madelin, elle est soumise à la CSG et à la CDDS et est imposable

En savoir plus : https://www.ag2rlamondiale.fr/files/live/sites/portail/files/pdf/Sante-Prevoyance/AG2R-LA-MONDIALE-Prevoyance-Fiche-pratique-rente-education-et-rente-de-conjoint.pdf

Q7: Ou et comment déclarer le versement d'une assurance vie handicap de mon fils à ma charge , en case 6 RU/7 GZ ? je ne trouve pas de réponse claire?

R6: Primes des contrats de rente-survie et d'épargne handicap 7GZ voir notre dictactitiel

Q8:Par rapport à l'AAH faut-il déclarer à la CAF un versement unique en capital constitutif d'une assurance privée (MAcif) suite à un accident corporel sur la route. Les séquelles de l'accident ne sont pas liées à l'aah (c'est un autre problème de santé).

R8: Les indemnités servies sous forme de capital sont exonérées d’impôt sur le revenu en vertu du caractère non récurrent du versement;

voir aussi les autres cas d'exonération

Didacticiel remplir sa feuille d'impôt

les éléments ilustrés de votre feuille d'impot à remplir en tant que personne handicapée:

Vous êtes reconnu comme personne handicapée (CMI ou pension pour invalidité cocher P )

Vous toucher l’AAH ou une rente d’invalidité ou prévoyance vous n’aurez pas à les déclarer sauf Pension d’invalidité servie par la sécurité sociale.

Pensions d'invalidité 1AZ à 1FZ (ou 1AL à 1FM)

Indiquer cases 1AZ et 1BZ, si les montants ne sont pas préremplis, les pensions, allocations et rentes d'invalidité imposables servies par les organismes de sécurité sociale. Indiquez cases 1CZ à 1FZ les sommes perçues par les personnes à charge.

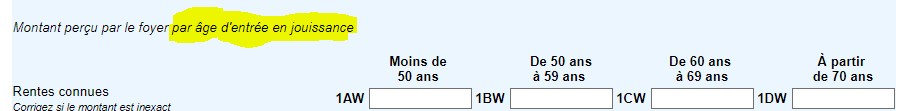

Rentes viagères à titre onéreux 1AW à 1DW (ou 1AR à 1DR)

Ce sont les rentes perçues en contrepartie du versement d'une somme d'argent ou de la transmission d'un bien ainsi que les rentes allouées en dommages-intérêts par décision de justice. Ces rentes ne sont imposées que pour une fraction de leur montant déterminée d'après l'âge qu'avait le bénéficiaire lors de l'entrée en jouissance de la rente. Si le montant n'est pas préremplie, indiquez la somme perçue, le montant imposable sera calculé automatiquement.

Pour les rentes perçues en vertu d'une clause de réversibilité, retenez l'âge que vous aviez au moment du décès du précédent bénéficiaire. Si elle a été initialement constituée au profit d'un ménage, retenez l'âge du conjoint le plus âgé au moment de l'entrée en jouissance de la rente.

Sommes à ne pas déclarer (notamment)

Les pensions de retraite et de vieillesse

- l'allocation aux mères de famille ;

- l'allocation personnalisée d'autonomie (APA) ;

- l'allocation de solidarité aux personnes âgées(ASPA) ;

- l'allocation spéciale vieillesse ;

- l'allocation supplémentaire d'invalidité (ASI) ;

- l'allocation aux adultes handicapés (AAH) ;

- la retraite mutualiste du combattant dans la limite de 1 806 €.

Les pensions d'invalidité :

- les pensions militaires d'invalidité et de victime de guerre ;

- les prestations et rentes viagères servies pour accidents du travail ou maladies professionnelles par les régimes obligatoires de sécurité sociale ;

- la prestation de compensation du handicap.

Les pensions alimentaires et avantages en nature :

- la somme versée directement par vos enfants ou petits-enfants à une maison de retraite ou à un établissement hospitalier si vous disposez de très faibles ressources ;

- si vous êtes âgé de plus de 75 ans, l'avantage en nature qui vous est consenti sous la forme d'un hébergement en dehors de toute obligation alimentaire.

Primes des contrats de rente-survie et d'épargne handicap 7GZ

Les primes versées au titre des contrats de rente survie et d'épargne handicap ouvrent droit à une réduction d'impôt égale à 25 % de leur montant retenu dans la limite de 1 525 € plus 300 € par enfant à charge (ou 150 € par enfant en résidence alternée ou à charge partagée).

Doivent être reportées dans cette rubrique :

- les primes versées dans le cadre des contrats d'épargne handicap, d'une durée de six ans au moins, qui garantissent le versement d'un capital ou d'une rente viagère à l'assuré atteint d'un handicap lors de la conclusion du contrat ;

- les primes relatives au contrat de « rentes survie » qui garantissent, au décès de l'assuré, le versement d'un capital ou d'une rente viagère à un enfant handicapé ou à tout autre parent handicapé en ligne directe (ascendant, descendant) ou en ligne collatérale, jusqu'au 3ème degré (frère, oncle, neveu…) ou à une personne invalide comptée à charge.